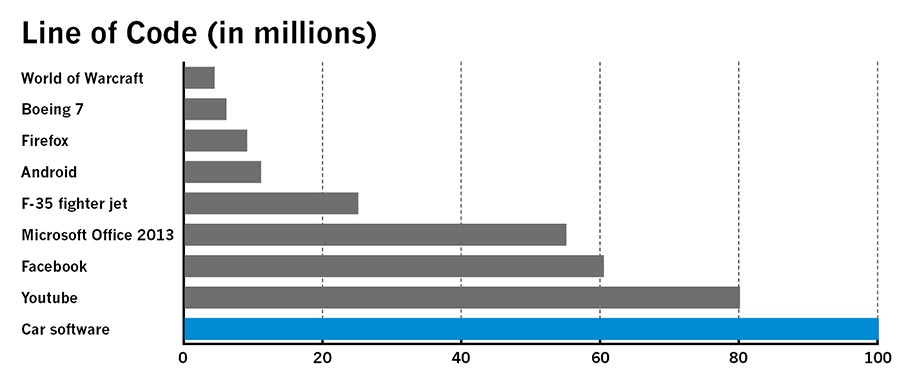

Figura 1: Un automobil modern conține de 15 ori mai multe linii de cod decât un Boeing 787 (doar electronicele de la bord și instrumentele de asistență online). (Sursă imagine: Rutronik)

Conectate în rețea, inteligente, automatizate și autonome: tehnologiile de digitalizare, integrarea inteligenței artificiale și a învățării automate determină o schimbare în ceea ce privește producția și utilizarea vehiculelor viitorului.

Până în 2030, industria automobilelor va fi modelată de șapte tendințe, unele dintre acestea sprijinindu-se reciproc − cu efecte semnificative asupra structurii cererii de componente electronice și a lanțului de aprovizionare.

- Vehicule conectate: Datorită conectivității cu alte vehicule (V2V) și componente (V2X), cum ar fi telefoanele inteligente sau părți ale infrastructurii de trafic, acestea vor optimiza fluxul de trafic, vor asigura o mai mare siguranță și vor face serviciile de infotainment mai ușor de utilizat.

- Conducere autonomă: Aceasta include toate sistemele de asistență, care, în dezvoltarea lor ulterioară, vor fi, în cele din urmă, cheia pentru conducerea complet autonomă. Autonomia prezintă un interes deosebit în contextul profesional, de exemplu, pentru “platooning”, în care o linie de mai multe camioane se deplasează în mod autonom pe autostradă, dar și pentru vehiculele agricole și alte vehicule comerciale, precum și pentru cele care nu participă la traficul rutier, de exemplu, vehiculele robotizate (Automated Guided Vehicles − AGV).

- Electromobilitate

- HMI: Concepte de control digitalizate pentru interacțiunea utilizator-vehicul, cum ar fi display-urile tactile și comutatoarele.

- Schimbarea structurii clienților: importanța tradițională a unei mașini este în declin datorită noilor concepte de mobilitate. Clienții care cumpără de la operatorii de flote sau de la furnizorii de diverse modele de mobilitate “la cerere” vor înlocui din ce în ce mai mult cumpărătorii de autoturisme private.

- Un nou canal de vânzări: unele caracteristici personalizate ale vehiculelor sunt deblocate pentru anumiți clienți prin acces de la distanță direct din fabrică, sub forma unui model de plată pentru utilizarea acestora. De exemplu, un sistem de navigație extrem de precis pentru companiile de livrare de colete.

- Industrie digitală: Procesul de producție este digitalizat și mai mult pe baza unor sisteme predictive și de autoînvățare.

Pentru aprovizionarea cu componente, aceste tendințe aduc provocări imense. După anumite etape de creștere continuă − analizate pe o perioadă îndelungată, datorită pandemiei, la sfârșitul anului 2019 și apoi în 2020 s-a înregistrat o scădere extrem de pronunțată a pieței. Capacitățile de producție ale fabricanților de componente au fost reduse: Pe de o parte, din cauza declinului masiv care a avut loc în prima fază a pandemiei de COVID-19. Pe de altă parte, trecerea la electromobilitate și extinderea semnificativă a sistemelor de asistență, combinate cu redresarea economică, au determinat o creștere mare a cererii în 2021, precum și în 2022.

În prezent, toți producătorii investesc masiv pentru a avea un avantaj competitiv atunci când se va ajunge la următoarea etapă pe drumul către conducerea complet autonomă. Pentru aceasta, au nevoie de numeroase sisteme de camere și senzori, precum și de componente pentru comunicații. În plus, complexitatea software-ului din vehicule este în creștere, la fel ca și cantitatea de date care este procesată aici. Transpus în componente, acest lucru înseamnă o creștere abruptă a cererii de componente de memorie, microcontrolere și procesoare embedded − și, prin urmare, cantități considerabile de microcipuri, precum și de componente pasive și electromecanice.

Semiconductori pentru toată lumea − dar numai cu investiții imense

Cipurile semiconductoare necesare provin doar de la câteva fabrici de semiconductori din lume. TSMC (Taiwan Semiconductor Manufacturing Company) ocupă o poziție cheie, urmată de Intel și de câțiva producători de memorii, în primul rând Samsung. Alte fabrici importante pe piață sunt Globalfoundries, UMC, SMIC și TowerJazz (acum achiziționată de Intel). Cu toate acestea, cotele de piață în comparație cu TSMC în segmentele de produse și procese aferente semiconductorilor − care sunt importante pentru piața de mobilitate − sunt mici în termeni relativi. Tocmai de aceea, Intel a demarat procesul de achiziție strategică a TowerJazz, pentru a crea un punct de sprijin complementar important în domeniul semnalelor analogice/mixte în afara tehnologiei procesoarelor și a memoriilor. În acest context, o unitate de producție TSMC în Europa sau în Germania ar fi un pas important, în ciuda investiției imense, care ar trebui cu siguranță să fie acoperită parțial prin subvenții. Pentru că, fără astfel de parteneri locali în Europa, foamea de semiconductori nu va fi satisfăcută în viitor.

Faptul că aceleași componente sunt necesare, de asemenea, în cantități aproximative pentru aplicații de infrastructură și electronice de consum complică și mai mult situația. Aceasta este parțial legată direct sau indirect de piața auto. Dacă luăm în considerare, de exemplu, tendința de schimbare a structurilor clienților prin servicii de mobilitate “la cerere” sau mobilitate partajată, aceleași componente electronice sunt necesare pentru toate elementele din acest scenariu − începând cu telefonul inteligent, inclusiv infrastructura corespunzătoare, mai ales dacă ne gândim la dezvoltarea rețelei 5G, pentru rezervare și facturare și terminând cu vehiculele în sine. Sistemele de asistență a șoferului, cum ar fi camere 3D, lidar, radar, tehnologia senzorilor cu ultrasunete, telemetria, detectarea poziției sau afișajele head-up (HUD), utilizează aceleași procese cu semiconductori sau similare cu cele din industria bunurilor de consum, cu un număr de unități mult mai mare decât în industria auto. Același lucru este valabil și pentru electromobilitate, cu opțiunile de încărcare asociate și telefoanele inteligente pentru facturare.

Într-o anumită măsură, acest lucru este valabil și pentru China. După primele blocaje majore provocate de coronavirus, țara înregistrează o ascensiune enormă datorită investițiilor uriașe în infrastructura 5G și în electrificarea vehiculelor. Ponderea vehiculelor electrice în China a depășit de mult timp pragul de 20%. Astfel, cererea de componente este la fel de imensă, ceea ce are un impact asupra disponibilității globale. Nu există semne de inversare a tendinței aici, pe termen scurt.

SiC și GaN electrifică vehiculele

Electronica de putere pură pentru infrastructura de încărcare, componentele de încărcare din vehicul și dispozitivele de comandă implică în principal componente din carbură de siliciu (SiC) și nitrură de galiu (GaN). Primele sunt necesare pentru dispozitivele de comandă de mari dimensiuni din vehicul și pentru încărcarea rapidă la 150 kW sau mai mult, deoarece chiar și pierderile mici de putere generează aici surse de căldură considerabile. Situația cu pastilele sau modulele SiC este destul de asemănătoare cu cea a semiconductorilor: Doar câțiva producători își împart piața globală. Printre aceștia se numără doi parteneri Rutronik care investesc masiv în tehnologia SiC: Rohm și Bosch Semiconductors.

Bosch are o foaie de parcurs sofisticată pentru SiC: Producția în masă nu a început încă, dar sunt deja disponibile eșantioane A și B. Acest lucru înseamnă că Bosch, în calitate de furnizor Tier 1, va deveni efectiv un “auto-furnizor de SiC”, dar compania va acționa și ca furnizor de componente SiC. Ca și Bosch Semiconductors, Rohm produce, de asemenea, în Europa − ceea ce nu este obișnuit în acest scenariu de piață − și, prin urmare, este chiar mai important pentru industria locală.

MOSFET-urile SiC de la Rohm sunt, de asemenea, componente cheie în proiectul de referință pentru un HVCB (High Voltage Circuit Breaker) dezvoltat în urma colaborării dintre Rutronik Automotive Business Unit (ABU) și Vishay (Figura 2). Dispozitivul este utilizat pentru comutarea unităților auxiliare pe partea de înaltă tensiune. În urma testelor inițiale de succes, proiectul de referință a fost optimizat în continuare. Cu MOSFET-uri SiC Rohms de 1200V în capsulă SMD și un control precis adaptat prin intermediul unui driver de poartă SiC, HVCB poate asigura puteri de comutație de până la 40 kW. Prin dezvoltarea de produse de referință și prin oferirea de noi servicii care să răspundă cerințelor viitorelor platforme de vehicule electronice, ABU Rutronik redefinește termenul de “serviciu de proiectare” în distribuție.

În plus, Rutronik sprijină toate conceptele, de la hibrizi de tip “mild” și “plug-in”, până la vehicule pur electrice, atât cu componentele necesare, cât și cu suportul tehnic pe parcursul perioadei de tranziție de la motoarele cu combustie la mobilitatea pur electrică. În prezent, activitatea inginerilor de aplicații (FAE) se concentrează în consecință pe sistemele de baterii și de rezervă, pe infrastructura de încărcare și pe grupul motopropulsor electric.

Conducerea autonomă este doar începutul

Comoditizarea*) sistemelor utilizate constituie o altă tendință. În prezent, există sisteme cu costuri foarte reduse care utilizează aceeași tehnologie sau o tehnologie similară pentru a deschide posibilități noi și inovatoare în alte aplicații, ca un fel de “produs rezidual” al conducerii autonome. Un exemplu este camera Intel RealSense, a cărei calitate a imaginii permite conducerea autonomă în afara traficului rutier. În prezent, aceasta este disponibilă și într-o formă robustă pentru mediul industrial, de exemplu pentru aplicații în agricultură sau în sectorul bunurilor de consum, cum ar fi mașinile robotizate de tuns iarba. Pentru astfel de aplicații au fost create chiar și o serie de platforme software, inclusiv open source și module software, care susțin numeroase soluții complexe și simplifică în mod considerabil implementarea acestora, de exemplu, recunoașterea obiectelor într-un mediu închis.

Modele de afaceri bazate pe date

Unele tendințe în materie de mobilitate, cum ar fi conducerea autonomă, vehiculele conectate sau modelele de plată în funcție de utilizare, se bazează pe date. Ca urmare, noi actori, precum Apple sau Google, au intrat pe piața auto. La fel ca și alte mari corporații din lumea internetului, aceștia au o experiență vastă în ceea ce privește colectarea, gestionarea și utilizarea datelor, în timp ce producătorii de echipamente originale pentru industria auto nu au construit încă astfel de modele de afaceri. Aceștia din urmă se bazează în principal pe strategii de platformă, adică pe un număr foarte mic de platforme hardware scalabile pe care se construiește un model de afaceri bazat pe date.

Ambele abordări, de sus în jos, pornind de la date, și de jos în sus, pornind de la hardware, adică de la vehicul, deschid o mare oportunitate pentru distribuție în vederea intrării în modele de afaceri bazate pe date cu componente pentru prelucrarea datelor și a semnalelor. Acestea includ nu numai vehiculul, ci și mașinile conectate, infrastructura de încărcare pentru vehiculele electrice și modelele de mobilitate partajată și chiar infrastructura orașelor inteligente.

Autor: Andreas Mangler,

Director Strategic Marketing

Rutronik

*) Comoditizare: pierderea importanței brand-ului – nota redacției